コロナショックで住宅ローンはどうなる?金利から返済までを解説

公開日:

※こちらの記事は、随時、内容を更新していきます。

新型コロナウイルス感染症の影響による営業不振や休業など、収入や家計に不安を抱えている人も多いと思います。住宅購入を検討したいものの、「住宅ローンの返済が心配」、「この状況下でどのように住宅ローンを選べばいいか不安」という人も多いでしょう。

コロナショックで住宅ローンはどうなったのか?どのように検討すればいいのか?また、やった方がいいこと、絶対にしてはいけないことは何か?

ここでは、[リノベる。]の住宅ローン担当と、住宅ローンコンサルタントが、お客様から寄せられた疑問や不安にお答えします。コロナショック下の住宅ローンについて徹底解説! ぜひ、お役立てください。

回答するのはこの人

|

リノベる。住宅ローン担当:髙木 信治(たかぎしんじ) 大学卒業後、神奈川銀行で主に法人営業として活躍。審査部や銀行の保証会社での住宅ローン審査等を経て、イオン銀行に入行。住宅ローンの審査及び投資物件ローン担当と主に不動産関連部署に従事。 |

|

株式会社MFS 積水ハウス株式会社にて住宅販売を担当。 |

- 目次

- 1. コロナショックの住宅ローンへの影響は?

- 2. 住宅ローンを返済しきれるか心配

- 3. 今の金利はどのくらい魅力的なのか?

- 4. 金利を固定すると損をするか?

- 5. 絶対にやってはいけないことは何か?

- 6. コロナショック下でおすすめの住宅ローンは?

- ⇨まとめ|5つのポイント

1. コロナショックの住宅ローンへの影響は?

Qコロナショック影響で

住宅ローンの審査は変わりますか?

A住宅ローンにおいてはコロナショック以前と何ら変わりません。銀行の審査も特に厳しくなっていませんので、前向きにご検討いただければと思います。

但し、住宅ローンを返済できないとお客様自身も困りますし、返済してもらえない銀行も困ってしまいますので、借入金額や返済額について具体的にシミュレーションすることをおすすめします。

2. 住宅ローンを返済しきれるか心配

Q収入減で審査が不安。

返済しきれるか不安。

A収入減となった際は、その金額でシミュレーションをおこないます。シミュレーション方法は二つあります。一般的な借入可能額から月額を算出する方法と、生計費を差し引いて算出する方法です。

借入可能額から算出する場合

一般的に、借入額の上限は年収の7倍程度。年間の支払額の目安は最大でも年収の30%~40%です。これを月々の支払額に換算します。例えば、年収600万円の場合、月の支払い額は15万円~17万円となります。

例:年収600万円

| 借入の額上限 | 4,200~4,500万円 |

|---|---|

| 年間の支払額 | 180~200万円 |

| 月々の支払額 | 15~17万円 |

生計費を差し引いて算出する場合

給与の額面のうち保険料や税金などが20%程度なので、残り80%が手取り額となります。年代や家族構成にもよりますが、一般的な生活費の平均額は8万円~12万円。

一人当たりの年間生活費は100万円を目安にします。三人家族の場合、月の支払額は15万円となります。仮に、200万円を返済に充てた際は、生活費を相当切り詰める必要があります。

例:年収600万円 ご夫婦+お子様の三人家族

| 年収の手取り額 | 480万円 |

|---|---|

| 年間の総生計費 | 300万円 |

| 年間支払可能額 | 180万円 |

| 月々の支払額 | 15万円 |

収入減となっても慌てずに、減額した給料で可能な返済額を逆算して確認することが大切です。仮に、残業代がゼロになった場合も同様です。収入減となれば、リノベーション費用が少なくなることもあるでしょう。ですが、そこも含めて計画することこそ、「かしこい暮らし」と言えます。

3. 今の金利はどのくらい魅力的なのか?

Q今の金利は本当に

魅力的なのでしょうか?

Aどの時点と比較するかにもよりますが、例えば10年前と比較した場合、当時の金利が平均0.9%ほどでした。現在は、0.5%~0.6%となっています。実際に支払総額を計算すると、300万円もの大きな差があることがわかります。

金利別の支払額シミュレーション

前提条件:借入額4,000万円、返済期間35年

| 金利 | 0.9% | 0.5% |

|---|---|---|

| 月々のお支払い | 111,059円 | 103,834円 |

| お支払い総額 | 4,664万円 | 4,361万円 |

住宅ローンは、サービスによって多少の違いはあれど「手段」にすぎません。

お支払額はおさえる。これは鉄則です。

Qなぜこのタイミングでの

購入がいいのですか?

住宅ローンの現状は?

A企業融資が難しいこともあり、長期安定で金利を得られる方法として住宅ローンが注目されているからです。ネット銀行が金利引下げ競争を仕掛けており、それに伴い住宅ローンの金利が全般的に下落傾向にあります。

各金融機関が設定するローン金利の基準となる「基準金利」というものがあります。金融機関のローン競争は、この基準金利からどのくらい優遇できるか、つまりどのくらい引き下げるかで決まります。10年前の基準金利が2.475%、ここから「1.5%を引き下げる」という優遇が今では、「1.9%引き下げる」という金融機関もあるほどです。この10年、基準金利はほぼ変動しておらず、金利はこれ以上下がらないところまで来ています。

金融機関としては、正に、0.001%のせめぎあいです。「0.5%」と「0.499%」では、お客様の見え方がまったく違います。正に今が、住宅ローンを検討するには最良のタイミングと言えます。

4. 金利を固定すると損をするか?

Q固定と変動と

どちらがいいのでしょうか?

固定金利は損をする?

A固定金利の今後について正確に伝えることはできませんが、先ほども言った通り過去の数字を見ると、この10年間、基準金利が動いておらず底値となっています。

バブル時もそうでしたが、景気がいいと金利は高くなり景気が悪くなると金利は低くなる。これは日本銀行の流れです。経済対策の上に立ってる日銀としては、金利を下げお金を使ってもらう必要があるのでそうしていました。しかしここに来て、「コロナウイルス感染症」という経済打撃にしかならない事象が起こりました。この状況下では、金利が上がる可能性は低いと言えます。低い金利が続くと思われるため「固定」にする必要性は低いと考えています。

また、金利は支払残高に掛かるため、残高が多い時に金利が低い方がお得です。もし残高が減ってきた頃に金利が上がったとしても、影響度合いは少なくなります。したがって、現在では低金利の商品として「変動金利」をおすすめしています。

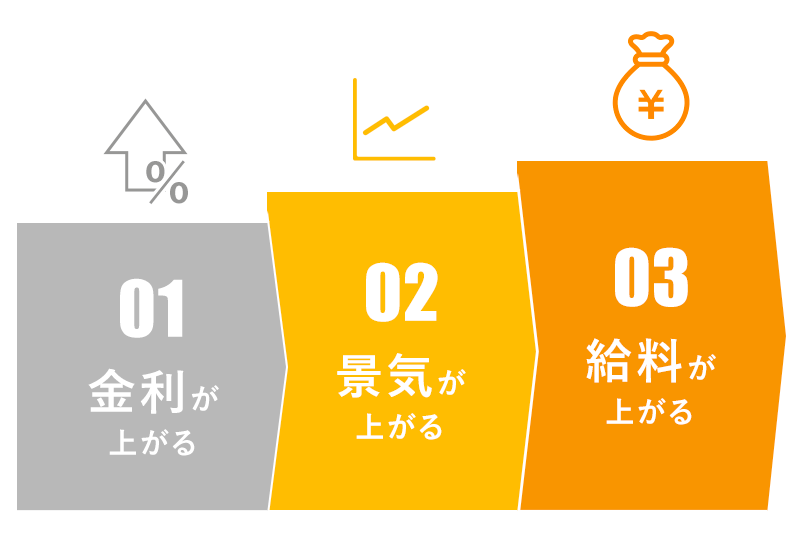

金利は最も低いものを選ぶことが基本です。たとえ金利が上がったとしても、以下のような流れになりますので返済を続けることは可能と考えています。とにかく、私たちは、金利が低い商品をおすすめしています。

変動金利と固定金利シミュレーション

仮に、借入額4,000万円で35年の返済期間だった場合の変動金利と固定金利をシミュレーションしてみましょう。借入から10年後には同じ金利となり、最後の15年は変動の方が高くなる計算となっています。それでも、残高が多い最初の10年が低金利だったおかげで、総支払額は、変動の方が230万円ほどお得となります。

前提条件:借入額4,000万円、返済期間35年

| 経過年数 | 変動金利 | 固定金利 |

|---|---|---|

| ~10年 | 0.5% | 1.3% |

| 11年~20年 | 1.3% | 1.3% |

| 21年~35年 | 1.8% | 1.3% |

| お支払い総額 | 約 4,752万円 | 約 4,980万円 |

5. 絶対にやってはいけないことは?

Q住宅ローンで絶対に

してはいけないことはありますか?

A現在、住宅ローンのある方は絶対に延滞しないことです。

優遇金利が適用されても、延滞すると解除の対象となってしまいます。優遇前の2.475金利に戻り、支払額が大幅に上がってしまいます。また、どんなに返済が滞っても他で借入をしてまで住宅ローンの返済をしてはなりません。これは、その場しのぎにもなりません。

家賃は、通常何があっても払い続けなければなりませんが、住宅ローンは、返済を猶予してくれたり、減額の相談もできます。

延滞しそうになったらまず、金融機関に相談してください。返済猶予の相談を受けてくれる金融機関も多いです。相談してみれば、毎月の返済額を減らすなど何らかの対応が見つかります。「延滞する前に相談する」という前提をいつも持っておくことが大切です。

借り換えをすることで返済期間を延長できる金融機関もあります。延滞をしてしまうと、こうした選択肢が狭まってしまいます。コロナウイルス感染症もそうですが、時事問題などで将来の不安が生じても、早めに相談することで打開できます。不安がある時こそ、金融機関を頼ることが大切。こうした時事下で金融機関に相談できることは安心材料のひとつです。

6. コロナショック下でおすすめの住宅ローンは?

Qコロナ影響の不安を少しでも

解消する住宅ローンはありますか?

Aやはり団体信用生命保険の加入がおすすめです。疾病保証付きなど内容の種類も豊富です。中でも全疾病保障型は、その月に働けない状態が続いていたら返済が免除されます。医師の診断書があれば、インフルエンザなどでも適用可能です。家賃だけを払い続けるよりもずっと安心です。返済金額と家賃が同程度の金額なら、団信部分の安心も加味してご検討ください。

金融機関を選ぶ必要はありますが、団体信用生命保険の商品性が年々上がっています。保障内容をよくすることで安心を得ることもありますのでおすすめです。

[全疾病就業不能保障](例)

就業不能状態になると1年までは住宅ローンを保障。更にその状態が1年超続くと、保険金がおりて住宅ローンが完済されます。 8疾病のほか、すべての病気・ケガの就業不能が対象です。但し、8疾病以外は免責期間や入院していることが条件となる場合もあります。

※上乗せ金利、商品・保障内容、条件については取扱金融機関各社にご確認ください。

まとめ|5つのポイント

1. 住宅ローン金利が底値の今が借り時

2. 減給などあればシミュレーションで検討

3. 低金利が続くと予想されるため

変動金利ががおすすめ

4. 返済に不安を感じたら金融機関にまず相談

5. 団体信用生命保険への加入はおすすめ

低金利の今、住宅ローンを検討するのにベストなタイミングです。コロナウイルスの影響で健康や支払に不安があったとしても、落ち着いて具体的なシミュレーションを行うこと。万が一に備えてプロに相談してみることも、理想の暮らしを叶える第一歩となるでしょう。

一人で検討するの心配な方は、オンライン相談にご参加ください。

ご自宅から安心・手軽に参加できる「オンライン相談会」開催中

自宅ですごす時間が長くなったことをきっかけに、マイホーム購入を考えはじめた方にもおすすめの無料オンライン相談会。「今買って大丈夫?」などの疑問にお答えします。

- 【ご相談例】

- ・ 物件探しから引越しまでの期間と流れ

- ・ いくらかけるとどんなリノベができる?

- ・ どのタイミングでどんな費用がかかる?

- ・ 住宅ローン減税、不動産取得税について

- ・ 自宅、持ち家のリノベーション

- ・ 戸建てのリノベーション

お近くのエリアで相談会を詳しくみる

-

こちらもおすすめ

パソコンが苦手な人でも大丈夫。

簡単オンライン参加のしかたはこちらコロナでどうなる?Q&Aシリーズ

コロナショックでも家を買うべき?買い時など3つの検討ポイント

屋根リフォームの種類と特徴・費用目安とは?屋根材の種類別リフォームのタイミングもご紹介

外構リフォームとは?種類・費用の目安や成功ポイント、使える補助金までご紹介

庭をリフォームする際の注意点や費用相場、ポイントを紹介

玄関をリフォームしたい!費用相場や押さえておきたいポイントを紹介

押入れをクローゼットにリフォームしたい!費用や工事内容、注意点を解説

住宅ローンの仮審査(事前審査)とは?審査基準や通過するためのポイントを解説

住宅ローンの本審査とは?審査で落ちないためのポイントや落ちたときの対策も紹介

年収の何倍まで?住宅ローンの借入可能額の目安と無理なく返済するポイント