【住宅ローン】固定金利と変動金利、どちらがいい?

公開日:

目次

- 「住宅ローン」は意外と単純?

- 住宅ローン|3つの金利タイプ

- 住宅ローン利用者の傾向は?

- 自分に合った金利タイプを選ぶポイントとは

- 金利タイプを選ぶ際の注意点

- 費用を抑えて、理想の暮らしを手に入れる

- 現状をふまえて自分に最適なプランを立てよう

「住宅ローン」は意外と単純?

「家族が増える」「転勤が決まった」など、人生の転機にマイホームの購入を検討する人も多いのでは?

住宅購入を考えたときに検討する「住宅ローン」について、難しいと感じてしまいがちですよね。よく耳にする「固定金利」や「変動金利」、どちらを選んだらよいのか? それぞれのメリット・デメリットは何なのか?

実は、住宅ローンの仕組みは、そこまで複雑ではありません。ここでは、3つの金利タイプの特徴と、利用する際の注意点をわかりやすく解説します。

住宅ローン|3つの金利タイプ

特徴の違いは「金利(利子)が変わるか、変わらないか」「選んだ金利タイプがずっと同じか、途中で見直せるか」。この特徴をどう組み合わせるかによって、返済額や返済プランが変わってきます。

3つある金利タイプのひとつめは「全期間固定金利型」です。借入れ時から金利が変わらず、返済終了まで固定された金額を返済するタイプです。

残りのふたつは、金利が変動します。「変動金利型」は5年ごとに金利が変化するタイプ、「固定金利選択型」は一定期間ごとに金利の見直しがおこなわれるタイプです。

それぞれにメリット・デメリットがあるため、まずはその違いを詳しくみていきましょう。

タイプ1. 全期間固定金利型

|

特徴 |

・借り入れ時の金利が返済終了まで変わらない ・段階金利型の場合も、借り入れ時に上昇後の金利が事前に決められている |

|

メリット |

・返済額が毎月決まっており、家計管理がしやすい ・借り入れ時の金利が変わらないので、市場の金利が将来上がっても安心 |

|

デメリット |

・金利の設定が高め ・将来金利が下がるなら、他の金利タイプの方が得 |

住宅ローンの中で唯一、「返済終了まで金利が変わらない」ことが最大の特徴です。上がることも下がることもないので、毎月の返済プランが立てやすくなっています。

一定期間後に金利が変更になるプランもありますが、変更後の金利も借り入れ時に決まっているため、事前に把握し準備することができます。金利が上がっても影響を受けない、とても安定したタイプです。ただし、逆に言うと、金利が下がったとき、その恩恵は受けられません。

タイプ2. 変動金利型

|

特徴 |

・1年に2回金利の見直しがある ・5年に1回、返済金額が変更される |

|

メリット |

・他の金利タイプよりも、金利が低く設定されている ・低金利が続けば得 |

|

デメリット |

・未払利息が発生するリスクがある |

市場金利に合わせて、返済の途中でも定期的に金利が変動します。昨今のように金利の低下が続くと返済額が減少していくので、お得なタイプと言えるでしょう。しかし、金利が上昇すると返済額も増えていきます。特に大幅な上昇が起きた場合、「未払利息」が生じるリスクがあります。

変動金利型では、金利は半年ごと、返済金額は5年ごとに見直しがおこなわれます。その際、見直し後の返済金額は変更前の125%を限度にするよう定められています。そのため、どんなに金利が上昇しようと、返済額が125%以上になることはありません。

しかし、限度を超えた分の利息は消失するわけではありません。以後に繰り延べられた利息「未払利息」がは発生します。元金の返済が終わっても、積み重なった未払い利息が残ってしまう危険性があるのです。

タイプ3. 固定金利選択型

|

特徴 |

・借り入れ当初の一定期間を固定金利にし、一定期間後は固定金利または変動金利を選択できる |

|

メリット |

・固定金利期間が短ければ短いほど、低い金利になる

・期間終了ごとに、再度金利タイプを選択し、住宅ローンを見直すことができる |

|

デメリット |

・固定期間終了後、大幅な金利上昇があれば、返済額が大きくなる |

期間ごとに「全期間固定金利型」か「変動金利型」かを変更できるのが「固定金利選択型」です。初めの一定期間の金利を固定し、その期間が終了したとき、あらためて金利タイプを選択できるのです。期間は金融機関によっても異なりますが、1年という短いものから25年の長期間まで選べるものもあります。

期間内の返済額が一定になる「全期間固定金利型」のメリットと、期間終了時に金利が下がっていれば返済額が減少する「変動金利型」のメリットのいいとこどりができますが、反対に言えばどちらのデメリットも負う可能性があります。

住宅ローン利用者の傾向は?

景気の減退や消費増税、2020年東京オリンピックに向けた建築資材の高騰など、住宅購入を考えると頭の痛いニュースが多い昨今ですが、今だからこそ購入を、と考える人も増えているようです。まず大きなところでは、2019年10月には消費増税が行われるため、その前の駆け込み需要が見込まれています。

さらに、現在低金利が続く市場金利ですが、今後は上昇傾向に転じると考えられています。その影響もあってか、住宅ローンの利用を予定している人の中で「全期間固定型」を検討する人が増えているという調査が出ています。超低金利時代が長く続き、もうこれ以上下がることはないだろうという意識が大きいようです。

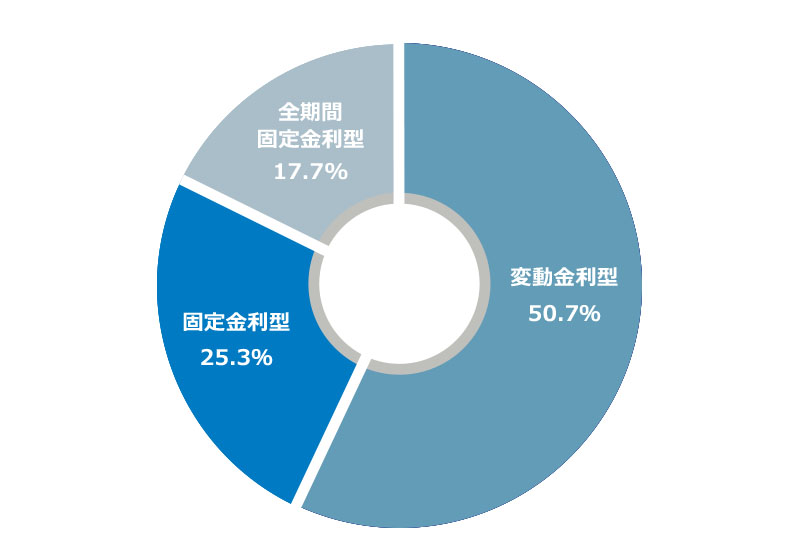

みんなが利用した金利タイプは?

実際、住宅ローンを利用している人はどの金利タイプを選んでいるのでしょうか。2018年11月に住宅金融支援機構が実施している「民間住宅ローン利用実態調査」によれば、昨今の低金利を受けてか、6割近くの人が「変動金利型」を利用しています。

「全期間固定金利型」が一番少ないものの、金利上昇を見据えてか、前年と比べると4.4%増えているとのことです。

固定期間選択型での、固定期間はどのくらい?

やや減少傾向にある「固定金利選択型」ですが、当初の固定期間を10年以上と長く取る利用者が多いようです。「固定金利選択型」は商品によっては、固定期間が長いほど金利が高くなるよう設定されています。それなのに、なぜなのでしょうか?

理由のひとつとして考えられるのは「自分のライフプランが見えている」ことでしょう。たとえば、今後10年間は子どもの学費がかかるので返済額を一定にしたい、20年後に退職金が出るのでそのときに一括返済がしたいなど、特定のライフステージの変化に合わせて金利プランを見直したい、と考える人が多いようです。ほかにも、全期間固定金利型と比べると金利が低いという理由から選択する場合もあるそうです。

自分に合った金利タイプを選ぶポイントとは

それぞれの金利タイプの特徴、傾向を見てきましたが、自分に合ったものを選ぶにはどうすればよいのでしょうか?

そのためにはまず、ご自身の現状と将来のライフプランを見定めることが重要です。決め手となる要素を、順を追って見ていきましょう。

1. 自分が保有している資産状況を確認する

まずは、手元にある資産状況を整理しましょう。給与はもちろん、貯金、株、不動産などさまざまあるとは思いますが、ここで見るべき点はずばり「金利が上昇した際、対応が可能かどうか」です。「変動金利型」は低金利であれば大きな恩恵を受けられますが、金利が上昇すれば返済額が増加します。5年ごとの返済額見直しの際、返済額は最大125%まで上がる可能性があります。このとき、返済に対応ができるだけの資産があれば「変動金利型」を選択するのもよいでしょう。

2. 返済負担率を考慮する

次に考えるのは「返済負担率」です。これは年収に対して年間の返済額がどの程度の割合かを示すもので、ほとんどの金融機関が住宅ローンの審査で注目する項目になります。多くの場合、この返済負担率を35%以内で設定しています。たとえば年収が600万円であれば年間210万円、月々の支払額は最大で17.5万円となります。計算してみると結構な額です。返済額から返済負担率(%)を求める場合は、「年間返済額 ÷ 年収 × 100」で計算できます。

住宅ローンの返済負担率が35%以下であっても、そのほかに負債がある場合、審査が通らないことがあります。マイカーローンなどの負債がある場合、それらを合わせたうえで「返済負担率」を35%に納める必要があるのです。当初の返済負担率がそもそも大きいと、金利が上昇した際35%を超える可能性があります。変動金利型を選ぶにはリスクが大きいと言えるでしょう。

3. 借入期間と借入額を確認する

借入期間が短く、金額が少ないようであれば、金利上昇の影響が少ないので「変動金利型」を選択するのもいいでしょう。低金利の今を狙って集中的に返済してしまうのが得策です。また、将来的に収入が減る可能性がある場合も、できるだけ借入期間を短くしたいところです。逆に、ライフプランが安定していて、長い期間をかけて返済していこうという人は、金利の上下に一喜一憂することのない「全期間固定金利型」がおすすめです。

4. 金利をこまめにチェックできるか

さて、ここまでは実質的な資産の話でしたが、ここからは、返済していくあなた自身の話になります。市場金利の動向チェックをこまめにおこなえて、かつ、フレキシブルに対応ができるのであれば「変動金利型」が良いでしょう。その都度プランの見直しをすることで、返済額を大幅に減らすことも可能です。「変動金利型」はリスクが高い人は、「固定金利選択型」を選んで、スパンで見直しを行うという手もあります。

将来のライフプラン

前項の少しお話しましたが、住宅ローンを選ぶ際、一番大きな要素は「将来のライフプラン」になるでしょう。「家を買う」ことも大きなイベントですが、人生にはほかにもたくさんのステージがあります。仕事ならば昇給、転職、退職、プライベートでも結婚や出産、子どもの教育費や独り立ち、家族旅行なども含まれます。

小さなお子さんがいるのであれば、金利上昇のリスクを避けられるよう長期の固定金利型が安心です。今後大幅な収入増がある、退職金が出るなど、まとまった収入が見込まれるのであれば「固定期間選択型」の期間修了をその時期に設定し、一括で返済してしまうのもよいでしょう。大事なのは、これらはあなただけの問題ではないということ。これを機会に、ご家族とライフプランの相談しましょう。

金利タイプを選ぶ際の注意点

金利タイプを選ぶときに注意したいポイントをチェックしておきましょう。メリット・デメリット以外にも、見えにくい特徴や、返済がはじまってから起こり得るリスクもあります。

“金利が上がったら固定にしよう”は危険!

変動型と固定型のいいとこどりをしようと安易に考えると、「とりあえず低金利のうちは変動型にして、金利が上がったら固定に変えよう」となります。が、それは危険な行為です。実は、金利が上昇したとき、真っ先に「固定金利」が上がる傾向があるからです。

「変動金利型」は借り入れ後の返済額増加リスクがあるため、そもそも金利を低めに設定されています。対して、「固定金利型」は一度契約してしまうと変更がないので、借り入れする側からすれば安心ですが、金利が上がったときに金融機関側がリスクを負うことになります。そのために金利が高めに設定されている上、市場金利に合わせて上昇しやすくなっています。

実際、現在の変動金利は据え置かれていますが、2018年から大手銀行の長期金利は上昇傾向にあります。金利が上がってきたので「変動金利型」から乗り換えようとしたら、すでに「固定金利型」は上がり切っていた……なんてことになりかねません。

「5年ルール」と「125%ルール」のリスク

|

5年ルール |

金利が変動しても、5年間は返済額が変わらない |

|

125%ルール |

金利が上昇しても、返済者の負担を考慮して、従来の返済額の125%は超えない |

金利の上下に左右され、不安定でリスキーに思える「変動金利型」ですが、ふたつのルールによって急激な負担の上昇を抑えています。まずひとつ目は「5年ルール」。金利自体は半年ごとに見直していますが、返済額自体は5年間据え置きになるというものです。

そしてもうひとつが「125%ルール」。前項でも説明しましたが、見直し後の返済額がこれまでの125%を超えないようにという決まりです。このふたつのルールのおかげで、いきなり返済額が激増することは起こりません。ただし、月々の返済額が増えないというだけで、返済総額は確実に増えています。どういうことかというと、内訳が変わっているのです。

例えば、返済額10に対して元金と利子の割合が8:2だとします。金利が倍に跳ね上がった場合、金額は10のまま据え置きでも、内訳は元金:利子=6:4となっており、利子が増えたぶん元金が減っています。同じ金額を払っているつもりでも、「元金がなかなか減らない状況」に陥っているわけです。

「125%ルール」で抑えられた利子は消失したわけではなく、「未払利子」として残ります。本来なら130%に上げなければならないが請求できない5%分は「未払利子」となり、以後繰り延べされていきます。のちに金利が下がり、その分を相殺できればいいのですが、ローン返済の最後まで残ると、一括で支払わなければならないリスクも出てきます。

費用を抑えて、理想の暮らしを手に入れる

先行き不透明な情勢が続くなか、一層不安になる話ばかりのように聞こえますが、「理想のマイホーム」を得る方法は他にもあります。叶うならば、費用を抑えつつ、できるだけ理想に近い家を手に入れたいもの。選択肢を広めると、また別の手段が見えてきます。

中古住宅を購入してリノベーション

マイホームは何も新築である必要はありません。まず費用を抑える方法として、中古住宅も視野に入れてみてはいかがでしょうか。「中古では住宅ローン減税の対象外なのでは?」と考える方もいますが、マンションなら築25年以内、木造住宅なら築20年以内であれば、住宅ローン減税が適用されます。自分好みにつくりかえられるリノベーションでは、「理想のくらし」が実現できます。

従来、リノベーション工事費に利用できるリフォームローンを、住宅ローンとは別に契約する必要がありました。しかし、これらを一本化した「一体型住宅ローン」を取り扱う金融機関が増えてきています。

一体型住宅ローンは、住宅購入費と工事費をまとめて借り入れすることができ、なおかつ金利は一般的な住宅ローンと同様になっています。「リノベる。」では、リノベーション相談のほかに、こうした商品を扱う金融機関のご紹介もおこなっています。

現状をふまえて自分に最適なプランを立てよう

憧れのマイルームに夢は膨らむ一方ですが、比例するようにお金の心配も増えていきます。理想は叶えつつ、いかに費用を抑えるかがカギとなるでしょう。

まとめ

1.金利タイプは「固定型」「変動型」「選択型」の3つ

2.保有している資産や状況と将来のライフプランを確認するのが重要なカギ

3.中古住宅をリノベーションするなら「一体型住宅ローン」も

特に、中古住宅をリノベーションする場合、ご希望のリノベーション内容によって費用に個人差があります。同じ平米数でも数百万円以上の差が出ることもあるので、中古+リノベーションで賢く住まいを手に入れたい方はご自身の家計などをふまえ、一度、プロに個別で相談してみるとよいでしょう。

《今さら聞けない「基本」編》

✔ ”リノベ”と”リフォーム”の違いとは?

✔”リノベ済み”と”オーダーリノベ”とは?

✔ 中古マンションの購入メリットとは?

《やっぱり気になる「お金」編》

✔ リノベ費用の相場と目安

✔ 頭金ゼロで住宅購入はできる?

《なんだか心配「物件」編》

✔ 中古マンション「耐震性」は大丈夫?

✔ リノベ向き物件に巡り合えない理由

《あれこれ夢見る「リノベ事例」》

✔ ビフォーアフター[リビング編]

✔ ファミリーが暮らす50㎡

✔ 2018年人気リノベ [年間ランキング]

資金に関する無料の個別相談はこちら☟

屋根リフォームの種類と特徴・費用目安とは?屋根材の種類別リフォームのタイミングもご紹介

外構リフォームとは?種類・費用の目安や成功ポイント、使える補助金までご紹介

庭をリフォームする際の注意点や費用相場、ポイントを紹介

玄関をリフォームしたい!費用相場や押さえておきたいポイントを紹介

押入れをクローゼットにリフォームしたい!費用や工事内容、注意点を解説

住宅ローンの仮審査(事前審査)とは?審査基準や通過するためのポイントを解説

住宅ローンの本審査とは?審査で落ちないためのポイントや落ちたときの対策も紹介

年収の何倍まで?住宅ローンの借入可能額の目安と無理なく返済するポイント