住宅ローン控除とは?申請から金額まで徹底解説!

公開日:

住宅の購入は、人生において最も大きな買い物と言われています。住宅購入時には「住宅ローン」を利用する方が多いですが、負担は決して少なくありませんので不安もありますよね。

「急な病気や怪我で、収入が減ったらどうしよう」

「今のご時世、会社の倒産やリストラで失業する可能性も……」

「定年後も返済の必要があるが、年金や貯金だけでは不安」

今回は、そんな消費者の負担を軽減するために設けられた「住宅ローン控除」について解説していきます。

※本記事は、2019年4月10日時点の情報をもとに作成しています。

目次

住宅ローンの負担を軽減できる「住宅ローン控除」とは

住宅ローン控除とは、簡単にいうと、住宅ローンを利用する消費者の金利負担の軽減を目的とした制度です。新築や中古にかかわらず一定条件をクリアすれば、誰でも利用できる制度です。

正式名称は「住宅借入金等特別控除」といって、国税庁では以下のように定義づけています。

「住宅借入金等特別控除」とは:

個人が住宅ローン等を利用して、マイホームの新築、取得又は増改築等をし、2021年12月31日までに自己の居住の用に供した場合で一定の要件を満たすときにおいて、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除するもの。

中古住宅を購入してリノベーションする場合、リノベーションに掛かった費用も住宅ローン控除の対象となります。これから中古住宅の購入を検討している方は、住宅ローン控除を賢く活用し、リノベーションも合わせて実現するのがおすすめです。

「中古住宅」購入時の住宅ローン控除の条件

中古住宅を購入した場合、大きくわけて、2つの住宅ローン控除を受けることができます。

ひとつは中古住宅購入に対する控除、もうひとつは増改築に対する控除です。どちらも以下のすべてを満たさなければなりません。また、この制度は居住用として購入する住宅に対する控除なので、セカンドハウスや投資目的の購入は対象外となります。建物の築年数など制限があるので、住宅ローン控除を利用したい人は、購入時に注意が必要です。

まずは、中古住宅購入で控除を受けるための条件です。これらをすべて満たすことで、ローン残高の1%が所得税から控除されます。3000万円の人は30万円、2000万円の20万円が上限として確定申告で戻ってきます。

|

中古住宅購入の控除条件 |

|

1. 自分が住むための住宅である 2. 適用を受ける12/31まで住んでいる 3. 住宅を取得した日から6か月以内に居住を開始している 4. 年間の所得金額が3,000万円以下 5. 住宅の床面積(登記簿面積)が50㎡以上、床面積の2分の1以上を自身が居住 6. 返済期間が10年以上にわたる 7. 居住開始年とその前後2年間の間に、長期譲渡取得などの適用を受けていない 8. 取得した中古住宅が次のいずれにも該当する住宅であること ① 建築後使用されたものであること ③ 生計を同じくする親族や関係者からの取得(購入)ではないこと |

《参考》国税庁│No.1214 中古住宅を取得した場合(住宅借入金等特別控除)

次に、リノベーション費用に対する住宅ローン控除についてです。

中古住宅購入とリノベーション(増改築)で控除を受けるためには、前述した「中古住宅購入」と「増改築」の両方の控除について条件をクリアする必要があります。下記条件の1~7までは、中古住宅購入時の条件とほぼ同じ。あとチェックすべきは、工事内容と工事費用額に関する条件です。増改築の控除も、残高に対して1%が控除限度額となります。

|

増改築(リノベーション)の控除適用条件 |

|

1. 自分が住むための住宅におこなう増改築である 2. 適用を受ける12/31まで住んでいる 3. 増改築した日から6か月以内に居住を開始している 4. 年間の所得金額が3,000万円以下 5. 住宅の床面積(登記簿面積)が50㎡以上、床面積の2分の1以上を自身が居住 6. 返済期間が10年以上にわたる 7. 居住開始年とその前後2年間の間に長期譲渡取得などの適用を受けていない 8. 次のいずれかの工事に該当するものであること 9. 工事費用が100万円を超えており、その2分の1以上の額が居住のための工事費用であること |

《参考》国税庁│No.1216 増改築等をした場合(住宅借入金等特別控除)

住宅ローン控除の申請に必要な書類と手順

サラリーマンの場合、住宅ローン控除の申請方法は初年度と2年目以降とで異なります。初年度は自身で確定申告をする必要がありますが、2年目以降は年末調整でおこなえるようになります。申請の手順や必要書類はそれぞれ異なるため、事前に確認することをおすすめします。

1. 確定申告の場合(初年度)

確定申告で住宅ローン控除を申請する場合、住宅を購入した翌年の指定された期間内での手続きが必要です。申請には、以下の表で示す書類を揃え、確定申告書を作成します。書類が全て揃ったら、管轄の税務署宛てに書類を提出します。

確定申告に必要な書類の数は多く、申請期間が2月16日から3月15日までと決まっているため、早めに準備することをおすすめします。

確定申告の進め方

3つのステップで確定申告をおこないます。

STEP1. 必要書類を揃える

▼

STEP2. 確定申告書の作成

▼

STEP3. 税務署に書類を提出

必要書類

確定申告に必要な書類は次の通りです。

| 書類の種類 | 入手先 |

|---|---|

| 1. 確定申告書(A) | 税務署または国税庁のサイトからダウンロード |

| 2. (特定増改築等)住宅借入金等特別控除額の計算明細書 | 税務署または国税庁のサイトからダウンロード |

| 3. 本人確認書類(aまたはb)の写し a. マイナンバーカード b. マイナンバー通知カードまたはマイナンバー記載の住民票 上記に加え、運転免許証やパスポートなどの本人確認書類 |

住民票:お住まいの市町村役場 マイナンバーカード・マイナンバー通知カード:ご自身のもの ※交付、再交付する場合は、郵送・パソコン・スマホのいずれかで申請 |

| 4. 住宅取得資金に係る借入金の年末残高等証明書 | 住宅ローンを借入した金融機関 |

| 5. 建物・土地の登記事項証明書 | 法務局 |

| 6. 建物・土地の不動産売買契約書(請負契約書の写し) | ご自身(自身と不動産会社の契約書) |

| 7. 源泉徴収票 | 勤務先 |

| 8. (一定の耐震基準を満たす中古住宅の場合) 耐震基準適合証明書又は住宅性能評価書の写し |

ご自身が契約した不動産会社から |

《参考》国税庁|確定申告に関する手引き等

2. 年末調整の場合

サラリーマンの場合、1年目に自ら確定申告をおこない「住宅ローン控除」の対象と認められれば、2年目以降は年末調整のみで申請をすることが可能です。ただし、副業で一定の収入がある場合や不動産の売却などで売却益がある場合は、確定申告が必要です。

年末調整の進め方

年末調整の申請は4ステップと、確定申告にくらべると簡単です。

STEP1. 必要書類を揃える

▼

STEP2. 年末調整書類の作成

▼

STEP3. 会社に書類を提出

▼

STEP4. 会社が税務署に書類を提出

必要書類

年末調整に必要な書類の名称と入手先について、確認しましょう。必要書類は少なく、会社で用意してくれる場合もあります。

|

書類の種類 |

入手先 |

|

住宅借入金等特別控除申告書 |

税務署または国税庁のサイトからダウンロード |

|

住宅借入金等特別控除証明書 |

税務署または国税庁のサイトからダウンロード |

|

住宅取得資金に係る借入金の年末残高等証明書 |

住宅ローンを借入した金融機関 |

必要書類についての注意点

確定申告時の書類と異なり、費用がかかるものや細かな注意が必要なものはありませんが、自分で用意するのか勤務先で用意してくれるのかなどを確認しておくとよいでしょう。③については、送付時期を過ぎても書類が届かない場合に問い合わせる必要があります。

住宅ローン控除額の計算方法

一般住宅の住宅ローン控除

住宅ローンの控除額は、「一般住宅」と「認定住宅」とでは異なります。ここでは、より多くの人があてはまる「一般住宅」の控除額ついて解説していきます。

一般住宅とは、床面積(登記簿面積)が50㎡以上の住宅やマンションのことを指します。一般住宅を購入し、2014年4月~2021年12月31日までに入居した場合、10年という期間で住宅ローン控除を受けられます。

控除額は、年末時点での住宅ローン残高の1%となります。例えば、住宅ローン残高が4,000万円だった場合、40万円という計算になります。

| 居住開始年月日 | 控除期間 | 控除額の計算 |

|---|---|---|

| 2014年4月~2021年12月31日 | 10年間 | 年末残高等×1% |

ただし、消費税がかかる場合とかからない場合とで、限度額や最高控除額が異なります。

| 消費税 | 対象ローン限度 | 最高控除額 |

|---|---|---|

| 8%の消費税がかかる物件 (例:新築住宅、売主が法人で建物消費税がかかる場合など) |

4,000万円 | 400万円 |

| 消費税がかからない物件 (例:個人間売買の中古物件など) |

2,000万円 | 200万円 |

ちなみに「認定住宅」とは、長期にわたり長持ちするように建てられた住宅(認定長期優良住宅)や、都市の環境問題に配慮した住宅(認定低炭素住宅)を指します。建築費用が高い、申請が面倒、認定までに時間がかかるなどのデメリットもありますが、10年間の最大控除額は、一般住宅を上回る500万円となっています。

住民税も戻ってくる場合も…

原則、控除対象は所得税ですが、住宅ローン控除の条件に適用しても控除額が所得税より大きい場合(4,000万円を越える住宅ローン残高)などは、その年の所得税からすべてを控除できません。このような場合、住民税から控除を受ける(最高13.65万円)を控除することができます。

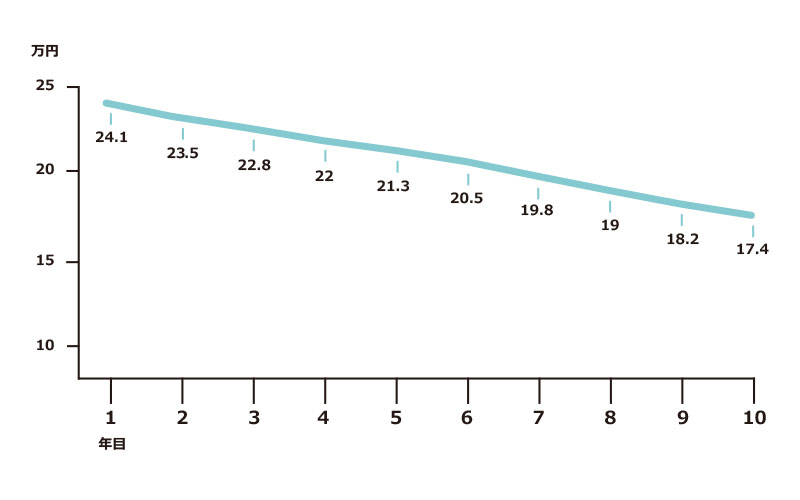

住宅ローン控除金額のシミュレーション

例をあげて住宅ローン控除はどうなるのかシミュレーションして、具体的に見ていきましょう。

| 年収 | 500万円 |

|---|---|

| 扶養家族 | 1人(夫婦共働きで子供1人を扶養) |

| 入居年月 | 2019年4月 |

| 借入額 | 2,500万円 |

| 借入金利 | 1% |

| 返済期間 | 30年 |

上記の条件による10年間の控除額は、以下のように推移していきます。住宅ローンの控除金額は初年度が最も多く、軽減される金額は、年を重ねるごとに少しずつ減額しく仕組みであることがわかります。

[上記条件による控除額の推移]

住宅購入での支払い負担が軽減されるのは、10年間の合計で218.6万円になります。

住宅ローンの控除に関するQ&A

住宅ローン控除を受けるためには、条件をすべてクリアする必要があり、1つでも該当しなければ対象にはなりません。ここでは、よくある疑問・質問をご紹介します。

Q.所得が3,000万円を超える場合は控除されますか?

A.2017年度時点では、1年間の所得合計が3,000万円以上となると、控除対象にはなりません。あくまでも、3,000万円以下の所得の場合のみ控除対象になります。

Q.初めて控除申請をしますが、年末残高等証明書が年末調整までに用意できません

A.1年目(初めて)の控除申請は、自ら税務署に確定申告をしに行く必要があります。2年目以降は勤務先がおこなう年末調整で申請をすることができます。つまり、年末調整までに用意ができなくても翌年3月の確定申告までにあれば問題ありません。

Q.所得税が控除額を下回る場合、控除は適用されますか?

A.所得税が住宅ローンの控除額を下回る場合は、残念ながら、所得税額までが控除の対象額になります。差額は翌年に持ち越すこともできません。ただし、翌年の住民税から差額分を控除できる可能性があります。

まとめ|気を付けたいポイント

消費者の負担軽減を目的とした住宅ローン控除やすまい給付金を利用することで、負担が軽減されます。また、中古住宅のリノベーションも控除対象となるため、上手に使うことをお勧めします。

住宅ローン控除を受けるための条件はいくつかありますが、以下の条件を満たしていなければ控除の対象にはなりませんので、まずは、これらを確認するとよいでしょう。

1. 金融機関から借り入れた住宅ローンであること

2. 床面積(登記簿面積)が50㎡以上であること

3. 居住の前後に税制上の優遇措置を受けていること

住宅を購入する場合、賃貸から持ち家となるケースもあれば、住み替えというケースもあります。

気を付けたいのは、住み替えにあたり住宅を売却した場合。もし、現在の住宅に居住する前後の5年間に住宅を売却し、3,000万円特別控除などの税制上の優遇措置を受けると、住宅ローン控除の対象から除外されるので注意してください。

また、中古住宅の購入で住宅ローン控除を受ける際には、耐震性能や増改築の内容が条件に適合しているか必ず確認しましょう。条件に適合している場合は、住宅を購入した翌年に確定申告をお忘れなく。

住宅ローン控除やすまい給付金を利用して、かしこく素敵に、リノベーションで理想の暮らしを実現しましょう。

《今さら聞けない「基本」編》

✔ ”リノベ”と”リフォーム”の違いとは?

✔”リノベ済み”と”オーダーリノベ”とは?

✔ 中古マンションの購入メリットとは?

《やっぱり気になる「お金」編》

✔ リノベ費用の相場と目安

✔ 頭金ゼロで住宅購入はできる?

《なんだか心配「物件」編》

✔ 中古マンション「耐震性」は大丈夫?

✔ リノベ向き物件に巡り合えない理由

《あれこれ夢見る「リノベ事例」》

✔ ビフォーアフター[リビング編]

✔ ファミリーが暮らす50㎡

✔ 2018年人気リノベ [年間ランキング]

資金に関する無料の個別相談はこちら☟

屋根リフォームの種類と特徴・費用目安とは?屋根材の種類別リフォームのタイミングもご紹介

外構リフォームとは?種類・費用の目安や成功ポイント、使える補助金までご紹介

庭をリフォームする際の注意点や費用相場、ポイントを紹介

玄関をリフォームしたい!費用相場や押さえておきたいポイントを紹介

押入れをクローゼットにリフォームしたい!費用や工事内容、注意点を解説

【完全分離型の二世帯住宅】メリット・デメリットは?税金の軽減措置も紹介

住宅ローンの仮審査(事前審査)とは?審査基準や通過するためのポイントを解説

住宅ローンの本審査とは?審査で落ちないためのポイントや落ちたときの対策も紹介