【2020年〜】今後の住宅ローン、金利推移はどうなる?変動の要因と動向を考えよう

公開日:

いま、住宅ローンを組むメリットとは?

多くの金融機関や経済誌が、こぞって「住宅購入は今がねらい目」とうたっていますが、なぜなのでしょうか?

理由として、「超低金利時代」「今後金利が上昇する」などが挙げられますが、そもそも、なぜ金利がここまで下がっているのでしょうか。そして金利が上昇する場合、どこまで上がる可能性があるのでしょうか。

● 住宅ローンは今がねらい目って聞くけど、その理由は?

● 本当に、これ以上金利が下がることはない? 急に上がる可能性もある?

● 金利は上昇傾向にあるっていうけど、そもそも何が原因で変動するの?

今回は、上記の疑問をふまえながら、「金利の推移・変動」の読み解き方を解説します。

※本記事は2019年3月時点の情報をもとに作成しています

目次

- 住宅ローン金利推移|過去の推移を見てみよう

- 住宅ローン金利推移|直近1年間の推移

- 住宅ローン金利の決められ方

- 金利が変動する要因とは

- どうなる?今後の住宅ローンの金利推移

- 住宅購入は低金利の今がおすすめ

住宅ローン金利推移|過去の推移を見てみよう

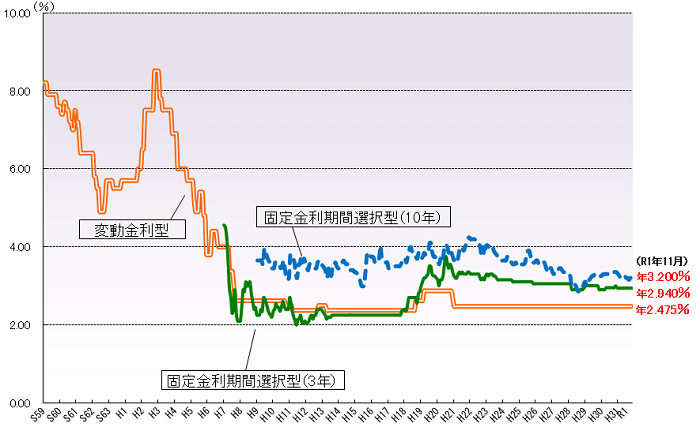

1986年ごろ~現在の金利推移

バブル期と呼ばれた1989~1991年には、住宅ローンは金利8.5%という高水準を記録。今では考えられない数字です。

バブルが崩壊してからは金利が3%まで下がり、現在はかなり低い金利でローンが組めるとも言えるでしょう。その後、20年ほどは低金利のまま推移しています。

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」より転載

マイナス金利政策と住宅ローン

ニュースなどでよく耳にする「マイナス金利」。日本銀行が民間金融機関に対して金利を請求する制度です。そう聞くと、私たちの生活に直接関係がないように思えますが、実はローンを組んでいる方や、利用を検討している方にとっては大きな注目点なんです。

|

マイナス金利政策とは |

|

2006年1月、日銀が導入した「マイナス金利付き量的・質的金融緩和」。 金融機関が日銀に預ける預金の金利をマイナスにすることで、金融機関が企業への貸し出しや投資に資金を回すように促し、経済活性化とデフレ脱却を目指す政策のこと。 |

初めてマイナス金利政策が導入された2016年、市場はこれに大きく反応し、10年物国債の金利が0%を下回ってマイナス金利となりました。本来なら元金にプラスして利息をもらえるはずの国債が、逆に元金が減った状態で戻ってくるという、預ける側が損をするというものです。

民間金融機関が住宅ローンの金利を決める際に国債の金利を指標としているため、国債の金利が下がるほど住宅ローンの金利も下がる可能性があります。こうした流れから、一般的にマイナス金利が導入されると、住宅ローンの金利も下がる傾向にあるのです。

住宅ローン金利推移|直近1年間の推移

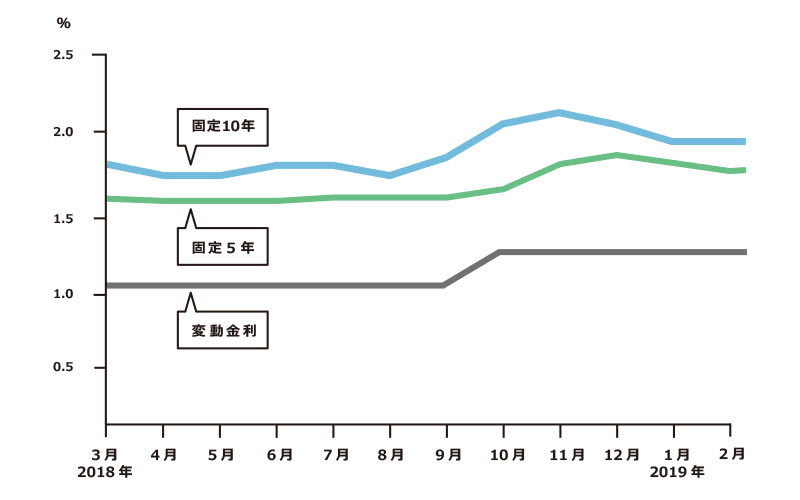

最低水準で推移し続ける住宅ローン金利ですが、ここ1年で少しずつ変化が起きています。次のグラフは、ここ1年の都市銀行の住宅ローン金利水準を記録したものです。若干の増減はしつつも、長期的に見ると徐々に上昇傾向にあることがわかります。

現時点での専門家の見立てによると、急激な上昇はありえないという話ですが、このまま徐々に上がるだろうという見立てが強まっています。

理由はいくつか考えられます。まず金利が底打ちで、これ以上下がることがないこと、そして世界経済の影響が大きくあります。特に、2018年アメリカの住宅ローン金利が上昇したことを受け、国債の利回りが変化したことも見逃せません。

金利は基本的に日本の景気や財政状況に合わせて変動するものですが、昨今では世界情勢にも目を向ける必要があります。これに関しては、詳しくは後述します。その前に、住宅ローンの金利の指標となる「長期金利」と「短期プライムレート」について説明します。

住宅ローン金利の決められ方

固定金利と変動金利では推移の仕方は異なります。理由は簡単で、それぞれ指標とする金利が異なっているからです。固定金利は「長期金利」、変動金利は「短期プライムレート」を基準としています。

固定金利の場合

|

長期金利について |

|

金融機関が1年以上のお金を貸し出す際に適用する金利のこと。短期金利は日本銀行の金融政策などによって決まるが、長期金利は主に長期資金の需給関係によって決まるもので、物価の変動、短期金利の推移(金融政策)などの長期的な予想で変動する。そうした特徴から、「長期金利は経済の基礎体温」ともいわれており、景気が悪くなれば低くなり、景気が良くなれば高くなるという傾向にある。 |

前項でも少し触れましたが、「長期金利」とは一般的に「新たに発行される10年物国債の流通利回り」が指標となっています。国債とは国が発行する債券で、この金利は新聞の経済欄などの「長期金利(新発10年国債)」で確認ができます。利回りが上昇することは長期金利が上がることを指し、住宅ローンの固定金利は上昇します。逆に下がれば合わせて下がっていきます。

長期金利はその名の通り長いスパンで考え、決定するものなので、一般的に短期金利よりも早く増減する傾向にあります。変動金利が上がり出したころには、固定金利はすでに上がりきっているということも少なくありません。

変動金利の場合

|

短期プライムレート |

|

銀行が最優良の企業に貸し出す際の最優遇貸出金利のうち、1年以内の短期貸出の金利を「短期プライムレート」という。譲渡性預金(CD)などの市中金利に連動して決めており、「新短期プライムレート」(略して「新短プラ」)と呼ばれている。 |

変動金利型の住宅ローンが指標としているのは、毎年2回、4月1日と10月1日に発表される「短期プライムレート」を基準としています。短期プライムレートは激しく上下する可能性があるので、貸出側のリスクを回避するために少し高めに設定されます。つまり、短期プライムレートに数%上乗せして、それを住宅ローンの店頭金利の基準とするわけです。

短期プライムレートは政策金利の影響を受けるため、日銀の金融政策に関するニュースや、新聞の経済欄にある「短期金利」の動きが参考になります。

金利が変動する要因とは

固定金利、変動金利それぞれの指標となるものを見てきました。どちらも市場金利の動向に左右される点は変わりません。

では、市場金利はどういった要因で変動するのでしょうか。一概に「これ」というものありませんが、大きな影響を与える6つの要素があります。一つひとつが要因になることもあれば、すべてがかかわりあって影響を与えることもあります。それぞれの特徴をつかみつつ、大局を捉えていくのがよいでしょう。

1.国内景気

|

項目 |

景気好調 |

景気不調 |

|

金利の動き |

上昇↑ |

下降↓ |

普段生活していて、肌感覚でわかりやすい「国内景気」。景気が好調に転じると金利は上がりやすくなり、不調になると下がりやすくなります。

バブル期の金利が高かったことからもわかるとおり、景気が上向くと給与やボーナスが増えるので物やサービスがよく売れますし、企業はその需要に応えるために原材料の購入や設備投資に力を入れます。つまり「お金」自体の需要が高まることから、金利は上昇傾向に転じます。

その反対の事象が景気が下向くと起こります。ただし、停滞する景気に対するカンフル剤として金利を高くする金融政策がとられると、景気が低迷しているのに金利だけが上がるという現象が起きることもあります。

2.国内物価

|

項目 |

物価上昇 |

物価下降 |

|

金利の動き |

上昇↑ |

下降↓ |

物価も日常に密接にかかわる部分です。物価は経済活動が活発になればなるほど上がりやすく、そうでなければ下がる傾向にあります。個人や企業がお金を使うことに対して消極的なときは、金額を下げてでも物やサービスを売ろうとするため、物価は自然と下降していきます。しかしそれによって市場で動くお金が減ってしまうと、経済活動は停滞してしまいます。

反対に物価が急激に上昇したときも、今度は消費意欲が落ちてしまうため、これも経済活動に大きな影響を与えます。こうした悪影響を避けるため、日本銀行では金融政策によって物価の安定を図っています。物価の上昇率が高ければ、それを抑制するために政策金利を引き上げて金融機関があまりお金を貸さないようにします。マイナス金利政策とは真逆の行動ですね。反対に物価が下がり続けているときは、政策金利を引き下げる金融緩和を行い、お金を借りやすくします。こうして、世の中に出回る「お金」の量を調整しているのです。

3.海外金利

| 項目 |

海外金利の上昇 |

海外金利の下降 |

|

金利の動き |

上昇↑ |

下降↓ |

2008年に起きたリーマンショックが記憶に新しい人も多いでしょう。海外の不況の余波を受けることもしばしばありますし、金利については世界的に足並みをそろえなけれない場面も多くあります。海外の金利が上がると国内金利もつられて上がる傾向が大きく、特にここ1年、国内の金利はアメリカの金融政策に大きな影響を受けています。

4.為替レート

|

項目 |

円安 |

円高 |

|

金利の動き |

上昇↑ |

下降↓ |

海外金利とともに、海外から受ける影響として見過ごせないのが為替レートです。円安傾向にあると輸入価格が上昇するため、自然と国内全体の物価も上昇していきます。そしてもちろん、物価が上がれば金利も上がっていきます。対して円高になれば逆の現象が起きるので、金利は下がりやすくなります。

最近は財政が不安定な国が多く、安定した円を求める動きが突発的に強まることも多々あります。これによって急激に為替が変動する事態が稀ではなくなってきています。

5.金融政策

|

項目 |

金融政策引き締め |

金融政策緩和 |

|

金利の動き |

上昇↑ |

下降↓ |

国内景気、国内物価の項でも触れましたが、日本銀行では金利を安定させるためにさまざまな金融政策を打ち出しています。大まかには金利を上げる「金融引き締め」と、金利を下げる「金融緩和」の2種類になります。

金融引き締め政策は主に景気が過熱した場合におこなうもので、国債を売却したり、政策金利や預金準備率を引き上げることで、世に出回るお金を減らし、「お金」の価値(金利)を引き上げます。これによって、投資や消費を抑える効果があります。景気が好調なのはよいことのように思いますが、過熱した場合はブレーキを掛けないと、第二のバブル崩壊を招く恐れがあるのです。

対して金融緩和は主に不況時に行うものです。金融引き締めとまったく逆の政策をとることで、投資や消費を促し、景気の底上げを図ります。現に、金利が最低水準で推移している昨今は、この機会にと住宅ローンなどを検討する人が増えています。日本銀行の打ち出す金融政策は、住宅ローンにかかわる長期金利・短期プライムレートに強い影響を及ぼします。どのような金融政策を打ち出すのか、それによってどう変化が起きるのか。日本銀行の動向を注意深く観察する必要があります。

6.株価

|

項目 |

株価上昇 |

株価下降 |

|

金利の動き |

上昇↑ |

下降↓ |

金利は株価とも密接な関係があります。株価が上昇すると、債権を売って株式を買う動きが高まるため、債権の価値は下落、利回りが上昇します。「固定金利」の項で説明した通り、利回りが上昇すると長期金利も合わせて上がります。さらに、一般的には株価は景気とともに上昇する傾向があるので、「国内景気」と同様、金利は上がりやすくなっていきます。

ただし、金利が上がりすぎると株価の下落につながることもあります。金利が上昇するということは借り入れコストも上昇するということですから、投資などに消極的になります。これによって経済が低迷し、株価の下落を招くのです。株価が下がれば、巡り巡って金利も下がっていくのです。

どうなる?今後の住宅ローンの金利推移

徐々に上昇傾向に転じている住宅ローン金利ですが、「急激に上がることはない」という意見も多く見られます。景気の回復が鈍いことが大きな要因ですが、もうひとつ挙げられるとしたら、各金融機関が行っている「住宅ローン獲得競争」の過熱があります。

銀行の住宅ローン獲得競争で低金利は続く?

超低金利時代の中、ここまで金利が下がっているというのに、なかなか借り手が現れないのが現状です。そこで少しでも利用者を増やすため、金融機関はさらなる金利の引き下げをおこなっています。消費が落ち込むと物価が下がる、デフレ状態が住宅ローンの金利でも起きているというわけです。これが過熱することで、全体的に金利の上昇を抑える形になっているのです。

金融商品をよく見てみると、多くの金融機関が店頭金利からさらに金利を引き下げる「金利優遇」の文字を掲げています。注意して見てみましょう。

住宅購入は低金利の今がおすすめ

金融機関が金利の引き下げに躍起になっているとはいえ、全体で見れば金利は上昇傾向にあることに変わりはありません。長らく続いた低金利ですが、のんびりしているとじわじわと上がり続け、いざローンを組もうと思ったら数年前の倍になっていた、なんてことにもなりかねません。変動金利を選ぶなら上昇が緩やかなうちに、固定金利型を選ぶならなおさら、底値ともいわれる今が住宅購入のチャンスといえます。

費用を抑えるなら中古住宅をリノベーション

しかし、金利が低いということは景気も悪く、消費税増税にオリンピック後の不況も噂され、先行きが見通せないのが現状です。大きな買い物をするならば今がチャンスなのは確かですが、先立つものがなければ踏み切ることも難しいでしょう。

新築の購入までは踏み切れずとも、たとえば中古住宅を購入してリノベーションするという手段もあります。中古住宅の購入費とリノベーション工事を一本化する「一体型住宅ローン」という商品も存在します。新築住宅に比べて物件購入費用が抑えられるうえに間取りや内装の自由度も高いため、こちらに切り替える人も増えてきています。

中古住宅をリノベーションする場合、新築などと違い、費用の掛かり方に個人差があります。まずは、サイトなどで情報収集するのもよいでしょう。

また、ご自身の家計に合わせた予算の立て方やローンの組み方がありますので、最近では、購入するしないにかかわらずプロに個別相談する人も増えています。ご自身に合った家の買い方はもちろん、そもそも自分でも検討できるのか? という可否を知っておくことで将来の計画も見えてくるのでおすすめです。

《今さら聞けない「基本」編》

✔ ”リノベ”と”リフォーム”の違いとは?

✔ 買うならどっち? リノベ済み VS オーダーリノベ

✔ 中古マンションの購入メリットとは?

《やっぱり気になる「お金」編》

✔ リノベ費用の相場と目安

✔ 頭金ゼロで住宅購入はできる?

✔ ローン関連記事の一覧はこちら>>

《なんだか心配「物件」編》

✔ 中古マンション「耐震性」は大丈夫?

✔ リノベ向き物件に巡り合えない理由

《あれこれ夢見る「リノベ事例」》

✔ ビフォーアフター[リビング編]

✔ ファミリーで暮らせる50㎡

✔ 2018年人気リノベ [年間ランキング]

資金に関する無料の《個別相談》はこちら☟

屋根リフォームの種類と特徴・費用目安とは?屋根材の種類別リフォームのタイミングもご紹介

外構リフォームとは?種類・費用の目安や成功ポイント、使える補助金までご紹介

庭をリフォームする際の注意点や費用相場、ポイントを紹介

玄関をリフォームしたい!費用相場や押さえておきたいポイントを紹介

押入れをクローゼットにリフォームしたい!費用や工事内容、注意点を解説

【完全分離型の二世帯住宅】メリット・デメリットは?税金の軽減措置も紹介

住宅ローンの仮審査(事前審査)とは?審査基準や通過するためのポイントを解説

住宅ローンの本審査とは?審査で落ちないためのポイントや落ちたときの対策も紹介